王様の間|家計を設計する

手取りの25%を未来へ。

半自動化 × QGSで資産が勝手に育つ家計術。

財務は王国の血流。流れを整えれば、努力の成果が詰まる器も育つ。

ここでは、アサネコ王国の実戦で磨いたテンプレートを公開する。

📚 王様の間(家計・資産)QGSシリーズ

あさねこ家が実践している「手取りの25%を貯蓄投資に回す家計術」を全10章でまとめています。まずはここから!

🔥 焚き火トーク(お金編)

焚き火を囲んで、ゆるっと語るお金の話。家計と心を整える裏側のストーリー。

-

【第10章】月次レビューは1日10分でOK|王様の会議で勝手に資産が増える家計術

-

【第9章】給料日=資産が勝手に積み上がる日|給与日の自動フロー

-

【第8章】自動化が最強の節約── 口座マトリクスと「お金が勝手に貯まる仕組み」

-

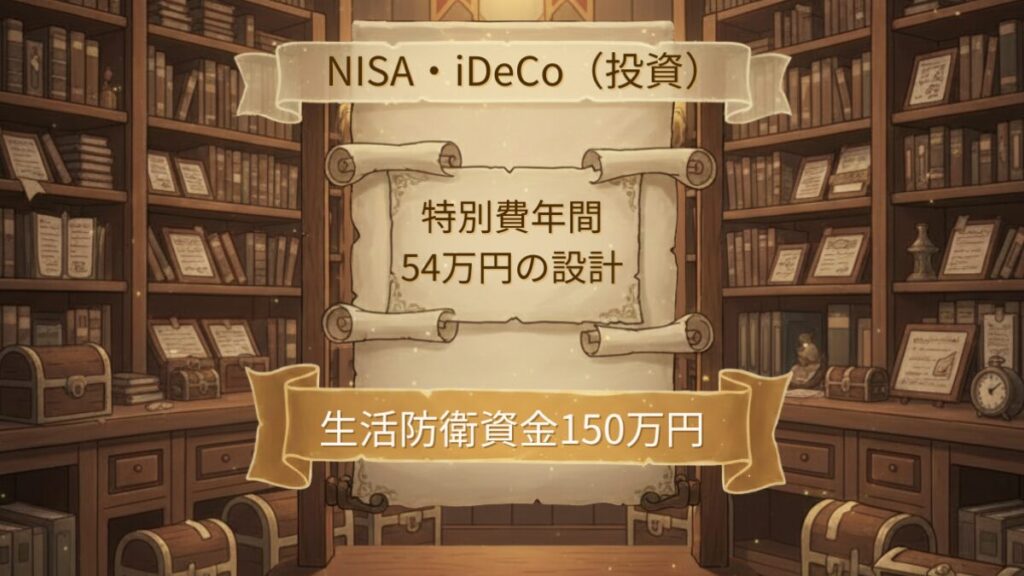

【第7章】貯蓄投資の全体設計 ─ NISA×iDeCoで未来を整える

-

【第6章】Zaimで家計を見える化|4つの箱で固定費・変動費・自己投資・貯蓄投資を管理

-

【第5章】年間50万円の特別費を“月で整える”方法|生活防衛資金150万円と投資の正しい順番

-

【第4章】自己投資の正体|今と未来を整える“お金と時間”の使い方

-

【第3章】変動費・自己投資の伸びしろを見極める|QGS円グラフから“今と未来”が分かる

-

焚き火トーク|固定費25%の本当の意味:今と未来の“代償の先払い”

1. QGSの全体像(家計を4分割で捉える)

家計を固定費 / 変動費 / 自己投資 / 貯蓄投資の4つに分けて比率管理する手法。理想配分は 25%:25%:25%:25%。

※我が家は現実的に固定・変動が25%を超えるため、自己投資を調整弁として比率最適化しています。

| 区分 | 定義(アサネコ式) | 主な例 |

|---|---|---|

| 固定費 | 契約で毎月ほぼ一定のもの | 家賃(住宅ローン)/医療保険 |

| 変動費 | 生活の消費で都度変動するもの | 食費/日用品/交通費/光熱費/医療費/税金 |

| 自己投資 | 自分と家族の成長・体験・環境を良くする出費 | 通信費(携帯・ネット)/書籍・教材/衣服/旅行・娯楽/交際費 など |

| 貯蓄投資 | 未来のためにお金を移す行為 | 生活防衛資金/NISA/iDeCo/貯蓄型保険 など |

分類ポリシー(一般論との違い)

- 公共料金・税金は変動費に寄せる(使用量や年ごとに変動しやすい)。

- NHK/Netflix/通信費は自己投資へ(学び・情報・家族体験=投資)。

- 「続けるための設計」に寄せるため、意味づけを優先して分類します。

2. 口座マトリクス(お金の“流路”を固定)

目的別に口座を分け、混ぜない・迷わない・自動で回るを実現。

| 口座 | 役割 | 入出金 |

|---|---|---|

| メイン(ハブ) | 給与の受け皿。ここから各口座へ振替。 | 入:給与/出:固定・変動・自己投資・貯蓄投資へ |

| 固定費 | 家賃・医療保険の引落専用 | 出:家賃/医療保険 |

| 変動費 | デビットやクレカ連携で日々の支払 | 出:食費/日用品/光熱費/税金 等 |

| 自己投資 | 学び・体験・通信・娯楽 | 出:通信費/書籍・教材/旅行・娯楽 |

| 貯蓄投資 | 生活防衛・NISA・iDeCoの積立先 | 出:NISA/iDeCo/緊急時の取崩し |

3. Zaimカテゴリ(QGSと完全連動)

Zaimの強みはカテゴリの自由設計。迷いをなくすため、QGS4区分に1:1で紐づけます。

| QGS | Zaimカテゴリ例 |

|---|---|

| 固定費 | 家賃(住宅ローン)/医療保険 |

| 変動費 | 食費/日用品/交通費/光熱費/医療費/税金 |

| 自己投資 | 通信費(携帯・ネット)/書籍・教材/衣服/旅行・娯楽/交際費 |

| 貯蓄投資 | NISA/iDeCo/生活防衛資金/貯蓄型保険 |

※2か月回すと入力は安定。そこから“ズレの調整”に専念できます。

4. 給料日オートフロー(自動振替テンプレート)

- 給与がメイン口座に着金

- 比率に応じて「固定費/変動費/自己投資/貯蓄投資」に自動振替

- 貯蓄投資はさらに10%=老後(NISA/iDeCo)/ 15%=中期(教育・1〜2年以内)へ分解

- 特別費はカレンダーから算出した月額を自動積立

実装ポイント

- 銀行の「自動振替」を活用。クレカは変動費口座に紐付け。

- サブスクは自己投資口座のデビットに集約し、毎月チェック。

5. 貯蓄投資25%の内訳(アサネコ式)

- 10%:老後資金(NISA / iDeCo に定額積立)

- 15%:中期資金(教育費・1〜2年以内の支出・生活防衛資金)

※低解約返戻金型終身保険は満期(55歳)で教育資金に充当予定。

6. 特別費カレンダー(“想定外”をゼロに)

年間イベントを先に並べ、合計を12で割って毎月自動積立。突発費用の大半は“想定済み”にできる。

| 月 | 例 |

|---|---|

| 1月 | 帰省・年賀・保険年払い |

| 4月 | 進級費・自動車税 |

| 7月 | 夏の旅行・保険更新 |

| 12月 | クリスマス・ふるさと納税・年末支出 |

7. 月次レビュー(反省ではなく“更新”)

- 前月のQGS比率を算出(固定/変動/自己投資/貯蓄投資)

- 使いすぎたカテゴリと理由(無理の有無)

- 今月“1つだけ”見直す設定(サブスク/積立/通信)

家計簿は“反省帳”ではなく“チューニングメモ”。続く形に整えるのが勝ち。

※アサネコ王国の家計設計は、マネーセンスカレッジ様の理念と

教育コンテンツに深く共感し、実践を通じて整理したものです。

正確性に配慮しつつも、実体験にもとづくため一部独自の解釈を含みます。